補助金

更新日:2024年12月24日

知っておかないと損?「リフォーム優遇制度」とは

【リフォームの基礎知識】リフォーム優遇制度とは

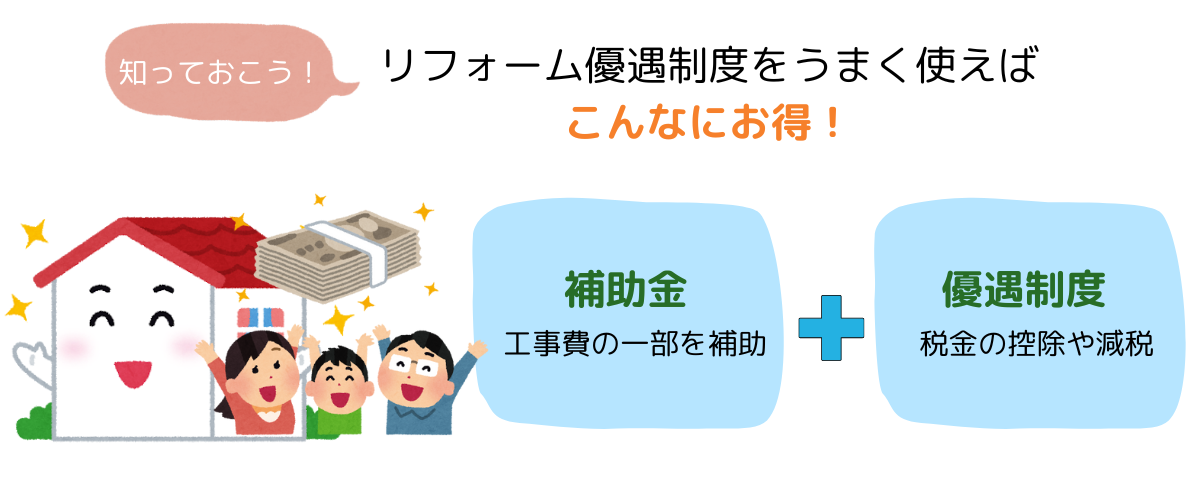

リフォームに関する優遇制度は、大きく分けて、補助金と税制優遇の2つ。補助金に関しては、国から交付されるものや、地方公共団体から交付されるものがあり、対象となる工事や期間も様々です。また、税金の優遇制度に関しても、対象となる工事や、併用の可否など複雑です。

ここでは、リフォームに関する優遇制度の基本をご紹介します。

せっかくリフォームをするなら、賢く制度を利用して、お得に質の良いリフォームを実現しましょう。

リフォーム優遇制度は大きく分けて2つ

それぞれの制度について、以下で詳しくご説明しています。

それぞれの制度について、以下で詳しくご説明しています。

リフォームに関する補助金

補助金制度は、その工事費の一部を補助することで、国や地方公共団体が推進しようとする性能の高い住宅を普及させることなどを目的として設定されます。

対象となる工事や性能基準、対象期間などが、各制度ごとに定められていますので、事前によく確認し、リフォーム工事を行う事業者にも、補助金を利用したい旨を伝えましょう。

【知っておこう!】現在申請可能な制度のご案内

・地方公共団体が実施する住宅リフォーム支援制度お住まいの地域によって、様々な補助金が利用できる場合があります。

詳しくは、お住まいの地域の自治体へお問合せください。

(一社)住宅リフォーム推進協議会HPで、検索することもできます。

地方公共団体における住宅リフォームに関する支援制度検索

※既に終了している制度も掲載されている場合がありますのでご注意ください。

毎年、リフォームに関する様々な補助制度が始まります。利用できる補助制度を確認して、上手にリフォームを行いましょう。

国の代表的な補助制度や、利用するにあたって注意するポイント等は、リフォーム+1【補助金・支援制度】からご確認ください。

住宅省エネ2024キャンペーン(令和5年度補正予算)

※本内容は、国会での補正予算の成立が前提となります。

子育てエコホーム支援事業

エネルギー価格などの物価高騰の影響を受けやすい子育て世帯・若者夫婦世帯※による高い省エネ性能を有する新築住宅の取得や、 住宅の省エネ改修等に対して支援することにより、子育て世帯・若者夫婦世帯等による省エネ投資の下支えを行い、2050年カーボンニュートラルの実現を図ることを目的とした事業です。

※ 子育て世帯 :18歳未満の子を有する世帯

若者夫婦世帯:夫婦のいずれかが39歳以下の世帯

補助対象工事・補助額

「子育てエコホーム支援事業」「先進的窓リノベ事業」「給湯省エネ事業」「賃貸集合給湯省エネ事業」の4つの事業について、まとめた表は次のとおりです。

より詳しい内容を「リフォーム+1」でも解説しておりますので、ぜひご覧ください。

| 事業名称 | 工事内容 | 補助額 |

|---|---|---|

| 1 先進的窓リノベ事業 | 高断熱窓にリフォーム | 最高200万円 |

| 2 給湯省エネ事業 | エコキュート等、高効率給湯器に交換 | 最高20万円 |

| 3 賃貸集合給湯省エネ事業 | エコジョーズ等、高効率給湯器に交換 | 5万円又は7万円 |

| 4 子育てエコホーム支援事業 | 1)窓・躯体等の断熱改修等 | 最高60万円 |

| 2)子育て対応改修等 ※上記1~3、4の1)と併せて実施 |

||

| 【新築】長期優良住宅又はZEH住宅 | 最高100万円 |

より詳しい内容を「リフォーム+1」でも解説しておりますので、ぜひご覧ください。

長期優良住宅化リフォーム推進事業

質の高い住宅ストックの形成及び子育てしやすい環境の整備を図るため、既存住宅の長寿命化や三世代同居など複数世帯の同居の実現に資するリフォームに対し、国が事業の実施に要する費用の一部について支援する事業です。

補助対象費用

- 性能向上リフォーム工事に要する費用

- 三世代同居対応改修工事に要する費用

- 子育て世帯向け改修工事に要する費用

- 防災性・レジリエンス性の向上改修工事に要する費用

補助額

- 補 助 率:1/3(上記の補助対象費用の1/3の額が補助されます)

- 補助限度額:リフォーム後の住宅性能に応じて2つの補助限度額を設定しています。

| リフォーム後の住宅性能 | 補助限度額 |

|---|---|

| ①長期優良住宅(増改築)認定を取得しないものの、一定の性能向上が認められる場合 | 80万円/戸(130万円/戸) |

| ②長期優良住宅(増改築)認定を取得した場合 | 160万円/戸(210万円/戸) |

( )内は、三世代同居対応改修工事等を実施する場合等

事業の詳細は下記にてご確認ください。

※なお、本内容は2024年4月時点の情報です。年度毎に制度の内容が変わる場合がありますので、詳細は長期優良住宅化リフォーム(補助金)事務局のホームページをご覧ください。

また、国の支援制度を上手に利用しよう【長期優良住宅化リフォーム】でも詳しくご紹介しています。ぜひご覧ください。

<リフォームに関する税制優遇>リフォーム減税

要件を満たす住宅リフォームを行うと、税金の優遇を受けることができます。対象になる税金の種類が5種類あり、それぞれにおいて、対象となる工事や、税率、他の税制優遇との併用の可否などが決められています。また、申請先や、期限もそれぞれの制度によって違いますので、工事着手の前によく確認をしましょう。

ホームページや資料での確認では分かりにくい場合には、リフォーム事業者に相談してみるのも方法のひとつです。

【優遇税制の種類】

【優遇税制の種類】

1.所得税の控除

2.固定資産税の減額

3.贈与税の非課税措置

4.登録免許税の軽減

5.不動産取得税の特例措置

1.所得税の控除

所得税とは、1月1日から12月31日までの1年間に生じた個人の所得に課税される税金(国税)です。 要件を満たすリフォームを行った場合に、所得税額の控除を受けることができます。住宅リフォームの所得税控除には、「リフォーム促進税制」と「住宅ローン減税」があり、適用要件を満たす改修工事を行った場合、税務署への確定申告で必要な手続を行うと、所得税の控除を受けることができます。 注)リフォームの種類によって、求められる工事や住宅等の要件が異なります。

2.固定資産税の減額

固定資産税とは、保有する土地や建物などの固定資産について、1月1日時点の評価に応じて課税される税金(地方税)です。要件を満たすリフォームを行った場合に、当該家屋に係る固定資産税の減額を受けることができます。 注)リフォームの種類によって、求められる工事や住宅等の要件が異なります。3.贈与税の非課税措置

父母や祖父母などの直系尊属から、自己の居住の用に供する住宅の新築若しくは取得又は増改築等のための金銭を贈与により取得した場合において、一定の金額までの贈与につき贈与税が非課税となる制度です。

4.登録免許税の特例措置

登録免許税とは、登記等に課税される税金(国税)です。宅地建物取引業者が一定の要件を満たすリフォームをした一定の既存住宅用家屋を個人が取得・居住し、取得後1年以内に登記を受けた場合に、家屋の所有権の移転登記に対する登録免許税の税率の軽減を受けることができます。

5.不動産取得税の軽減措置

宅地建物取引業者が中古住宅を買取りし、住宅性能の一定の向上を図るための改修工事を行った後、住宅を個人の自己居住用住宅として譲渡する場合、買取再販事業者に課される不動産取得税を軽減します。

また、平成26年4月1日以降に耐震基準に適合しない既存住宅を取得し、耐震改修工事を行う等、当該住宅が一定の要件を満たす場合、既存住宅の新築年月日に応じて定められた控除額に税率を乗じた額が、住宅の不動産取得税額から控除されます。さらに、要件を満たす場合は、平成30年4月1日以降に取得した当該住宅用の土地についても税額が軽減されます。

出典:住宅リフォームガイドブック

出典:住宅リフォームガイドブック

(一般社団法人 住宅リフォーム推進協議会・国土交通省住宅局 発行)

よかったらシェアしてね